چرا کاربران به شعبه فیزیکی نیاز دارند؟

شعب فیزیکی بانک ها نقش مهمی در ارائه دسترسی به خدمات بانکی، تضمین امنیت و ارتقای تعامل جامعه ایفا می کنند.

با گسترش اینترنت و دسترسی راحت مشتریان به خدمات غیرحضوری، مراجعه به شعب بانکی با روند نزولی روبرو بوده است. روشهای بانکداری سنتی از طریق شعبه، تلفن یا دستگاه خودپرداز، دیگر چندان جذاب نیستند. بسیاری از بانکها شعبههای خود را در طول همهگیری کووید تعطیل یا ساعات شعبه را محدود کردند. جای تعجب نیست که بسیاری از مشتریان بانکی در چند سال گذشته از گزینههای بانکداری دیجیتال استفاده میکنند و احتمالا در آینده ارائه خدمات بانکی به صورت حضوری کمتر هم خواهد شد. اما تصمیم به تعطیلی شعب، از سختترین تصمیماتی است که در بانکها اتخاذ میشود و نیاز به بررسی جامع تمام ابعاد، عواقب و اثرات آن بر روی تمام افراد جامعه دارد. با توجه به تحولات دنیای تکنولوژی آیا در آینده شعب فیزیکی بانکها از بین خواهند رفت؟ آیا بانکها باید کاملا دیجیتالی شوند؟

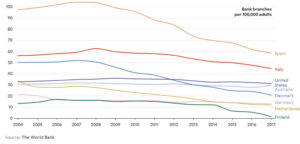

منبع: worldbank کاهش تعداد شعب در کشورهای مختلف

تعطیلی شعب در سراسر جهان

در دهه گذشته تعداد شعب فیزیکی در سراسر جهان روند نزولی داشته است و به نظر میرسد همهگیری کوید نیز این روند را تسریع کرده است. در بریتانیا، بیش از ۴۳۰۰ شعبه از سال ۲۰۱۵ بسته شدهاند که نشان دهنده کاهش ۴۴ درصدی است. کشورهای اروپای شمالی و بالتیک بیشترین کاهش را در تعداد شعب بانک به ازای هر ۱۰۰۰۰۰ بزرگسال در چند سال گذشته ثبت کردهاند. بر اساس گزارش والستریت (Wallstreet)، بیش از ۱۷۰۰ شعبه بانکی در سال ۲۰۱۷ در آمریکا بسته شدند. طبق آمار تعداد شعب در طول دهههای ۱۹۸۰، ۱۹۹۰ و اوایل دهه ۲۰۰۰ به طور پیوسته افزایش یافت. همانطور که در نمودار زیر مشاهده میشود، در سال ۲۰۰۹ به اوج خود رسید و از سال ۲۰۱۲، تعداد بانکهای تجاری هر سال ۹۰۲ شعبه کاهش یافته است.

نمودار ۱

دلایل بسته شدن شعب

-

کاهش هزینهها

یکی از دلایلی که بانکها شعب را میبندند، هزینههای شعبه است که تقریبا ۴۰ تا ۶۰ درصد هزینه بانکها را شامل میشود. به عنوان مثال، در انگلستان، هر مشتری که به طور منظم از یک شعبه بازدید میکند ممکن است در برخی از شعبهها تا ۱۱۸۰۰۰ پوند در سال برای بانکها هزینه داشته باشد. همچنین، طبق گزارشی که توسط Bain & Co در سال ۲۰۱۶ منتشر شد، تراکنش بانکداری تلفن همراه حدود ۱۰ سنت هزینه دارد، در حالی که ارتباط با عابر بانک حدود ۴ دلار هزینه دارد.

-

اتکای مشتریان بر بانکداری آنلاین

بانکداری دیجیتال در سالهای اخیر به دلیل سهولت و کاربرد آن به طور فزآیندهای محبوب شده است. مشتریان می توانند در هر زمان و از هر مکانی به حساب های خود دسترسی داشته باشند و طیف گسترده ای از تراکنشها مانند بررسی مانده حساب ها، انتقال وجه، پرداخت قبوض و درخواست وام را انجام دهند. مطالعات و تحقیقات زیادی در رابطه با اتکای بیشتر مشتریان به بانکداری آنلاین انجام شده است. طبق نتایج نظرسنجی بانک BMO کانادا در سال ۲۰۲۳، اکثریت (٪۸۱) کانادایی ها از ابزارهای بانکداری دیجیتال برای تمام یا بیشتر امور بانکی خود استفاده میکنند و نزدیک به نیمی (٪۴۶) معتقدند استفاده آنها از بانکداری دیجیتال در سال آینده افزایش خواهد یافت.

معایب تعطیلی شعبات بانکی

-

کاهش دسترسیپذیری

آمارها حاکی از آن است که افراد مسن و بازنشسته، کاربران اصلی شعب فیزیکی بانک ها هستند. با کمال تعجب، استفاده محدود آنها از بانکداری دیجیتال به دلیل عدم دسترسی به فناوری نیست. اکثریت این افراد صاحب گوشیهای هوشمند و لپ تاپ هستند. در عوض، به نظر میرسد که این امر ناشی از عدم آشنایی یا اعتماد به فناوری دیجیتال است. علاوه بر این، یک نظرسنجی توسط گروه Which در بریتانیا نشان داد که ٪۴۱ از مشتریان معلول احساس میکنند که تعطیلی شعب بر دسترسی آنها به خدمات بانکی تأثیر منفی میگذارد.

-

تاثیر بر مشاغل

با تعطیلی شعب بسیاری از کارمندان بانک مشاغل خود را از دست میدهند. همچنین بانکها به احتمال زیاد مشتریان خود را نیز از دست میدهند. طبق گزارش Bain & Co، با تعطیلی شعبه، احتمال تغییر بانک توسط مصرفکننده در ایالات متحده ٪۱۴ افزایش مییابد.

-

محدودیت در ارائه خدمات شخصیسازی شده

مشتریان بانکی میتوانند با حضور در شعبه و ایجاد تعامل رودررو، خدمات شخصیسازی شده دریافت کنند، که با تعطیلی شعبه این امکان بسیار محدود میشود. همچنین افراد برای مسائل پیچیده بانکی گاهی نیاز به کمک حضوری دارند که با تعطیلی شعب چالش برانگیز میشود.

-

محدودیت در مدیریت پول نقد

شعب فیزیکی بانکها تنها درگاههای موجود برای مدیریت پول نقد محسوب میشوند. در صورت عدم تعیین راهحل جایگزین، این مساله میتواند موانع بسیاری را برای مشتریانی که با پول نقد سروکار دارند، ایجاد کند.

آیا شعب بانکی در آینده از بین میرود؟

با وجود شرکتهای نوپا (Start-Up) و سرعت پیشرفت تکنولوژی، تداوم حضور شعب فیزیکی کمی سوالبرانگیز است. تحقیقات نشان میدهد که بسیاری از شعب فیزیکی به صورت کامل بسته نخواهند شد و فقط روش خود را برای پاسخگویی به مشتریان خود تغییر میدهند. شعبهها هنوز بخش مهمی از کسب و کارهای بانکی محسوب میشوند. علیرغم تمایل بسیاری از جوانان به انجام امور بانکی به صورت دیجیتالی، وجود شعبه و خودپرداز (ATM) عامل مهمی در کسب اطمینان آنان برای انتخاب بانک است. دلایل مختلفی برای مراجعه به شعبه وجود دارد:

-

رضایت بالاتر از خدمات حضوری

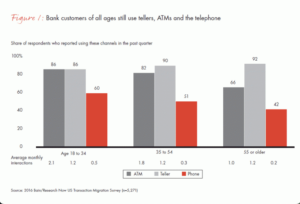

بر اساس گزارش جی دی پاور (J.D. Power) در کانادا، بعد از همهگیری کرونا تعداد کاربرانی که وابسته به شعب هستند از ٪۳۸ به ٪۲۳ کاهش پیدا کرد. با این وجود کاربرانی که به شعب مراجعه میکردند سطح رضایت بالاتری نسبت به سایر کاربران داشتند. تحقیقات دیگری توسط بین (Bain) در مورد مهاجرت تراکنشهای بانکی انجام شد که بر اساس نتایج، مشتریان بانک همچنان از عابر بانک و خودپرداز استفاده میکنند و نیاز به تعامل با متصدی بانک دارند.

-

دانش پایین تکنولوژی

وجود شعب بانکی در مناطق روستایی و فقیرنشین شهر بسیار اهمیت دارد. افرادی که دانش مالی و تکنولوژی پایینی دارند، بیشتر از سایرین نیاز به دسترسی به شعب بانکی خواهند داشت.

-

عدم دسترسی به اینترنت

برخی افراد دسترسی محدودی به اینترنت و تکنولوژی دارند و مراجعه حضوری به شعبه تنها راه انجام امور مالی برای این دسته از مشتریان است.

-

اعتماد و آشنایی

علاوه بر اینکه افراد با روش سنتی بانکداری بیشتر آشنا هستند، امکان ایجاد ارتباط موثرتر با کارمندان یک شعبه نیز برای آنها فراهم است. همچنین افراد میتوانند در رابطه با مسائل مالی پیچیدهتر مشاوره شخصی دریافت کنند.

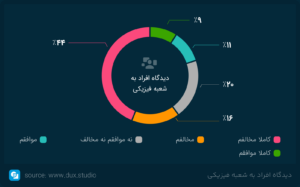

نظرسنجی داکس

تیم داکس (استودیو تجربه کاربری محصولات مالی-بانکی) در سال ۱۴۰۱ نظرسنجیای با عنوان «شناخت کاربران و بررسی خدمت انتقال وجه» از افراد فعال در شبکههای اجتماعی لینکدین و اینستاگرام انجام داد. طبق آمار، ٪۶۸ شرکتکنندگان در حوزه IT و ٪۱۲ در حوزه اداری و مالی فعالیت داشتند. همچنین ٪۹۹ شرکتکنندگان دارای تحصیلات دانشگاهی بودند. یکی از موضوعاتی که در این پرسشنامه به آن پرداختیم، اهمیت وجود شعب فیزیکی است. طبق آمار پاسخدهندگان به سوال «در بانکی که شعبه فیزیکی نداشته باشد، حساب باز نمیکنم»، به طور میانگین ٪۲۰ شرکتکنندگان به وجود بانک فیزیکی برای افتتاح حساب اهمیت میدادند.(نمودار ۳)

نمودار ۳

نتیجهگیری

شعب بانکها مکان مناسبی را برای انجام معاملات و دسترسی به خدمات بانکی برای مشتریان است. طبق تحقیقات فدرال رزرو تقریباً ۶۰٪ از بزرگسالان ترجیح میدهند برای انجام تراکنشهایی مانند واریز چک یا برداشت پول نقد به شعبه بانک مراجعه کنند. این امر به ویژه برای کسانی که به اینترنت دسترسی ندارند یا کسانی که ممکن است در انجام تراکنش های مالی آنلاین احساس راحتی نکنند بسیار مهم است. شعب فیزیکی بانکها نقش مهمی در ارائه دسترسی به خدمات بانکی، تضمین امنیت و ارتقای تعامل جامعه ایفا میکنند. بانک ها باید بین پیشرفت فناوری و نیاز به شعب فیزیکی برای پاسخگویی به نیازهای متنوع مشتریان تعادل ایجاد کنند.

دیدگاه کاربران