انتقال وجه ماهانه افراد (شبکه مالی کاربران)

هنگام انتخاب یک سیستم پرداخت، مهم است که عواملی مانند سرعت، راحتی، هزینه و امنیت برای کاربران در نظر گرفته شود.

یکی از بیشترین دلایلی که برای انجام کارهای بانکی سراغ یکی از سامانههای آنلاین میرویم، انتقال وجه بانکی است.

انواع مختلفی از واریز وجه بانکی وجود دارد که افراد بسته به نیاز و در دسترس بودن خدمات از آنها استفاده میکنند. به طور کلی، نوع انتقال وجه، به مقدار پولی که منتقل می شود، فاصله بین فرستنده و گیرنده و راحتی بستگی دارد. در بانکداری تلفن همراه، مردم اغلب از روشهای انتقال وجه الکترونیکی استفاده میکنند که میتواند از طریق اپلیکیشن موبایل یا وبسایت انجام شود.

گسترش اینترنت باعث افزایش تمایل کاربران به استفاده از روشهای آسان و راحت شده است و این موضوع باعث رقابت شدید کسبوکارهای حوزه مالی شده است. بنابراین، روشهای انتقال وجه بهبود یافته و با استفاده از فناوریهای نوین، انتظار میرود در آینده، تحولات گستردهای را تجربه کنند.

مروری بر ظهور فناوری تلفن همراه برای انتقال ایمن و سریع

تاریخچه انتقال پول به هزاران سال قبل برمی گردد. در ابتدا، مردم مستقیم کالاها و خدمات را با یکدیگر مبادله می کردند، اما با گسترش تجارت و بازرگانی، روش کارآمدتری برای انتقال پول ایجاد شد. یکی از اولین اشکال انتقال پول استفاده از اسکناس بود که اولین بار در قرن هفتم پس از میلاد در چین معرفی شد.

در قرن نوزدهم، توسعه فناوری تلگراف، امکان انتقال پول در فواصل طولانی را فراهم کرد. در قرن بیستم، معرفی سیستمهای پرداخت الکترونیکی انقلابی در نحوه انتقال پول ایجاد کرد و سال ۱۹۵۰، اولین کارت اعتباری معرفی شد که به مردم اجازه میداد به صورت اعتباری خرید کنند و بعداً موجودی را پرداخت کنند. به طور کلی، تاریخچه انتقال پول ارتباط تنگاتنگی با توسعه فناوری و نیازهای متغیر جامعه دارد. همانطور که تکنولوژی به تکامل خود ادامه می دهد، این احتمال وجود دارد که ما شاهد راههای نوآورانه برای انتقال سریع، ایمن و راحت پول باشیم.

منبع: سایت اسمارت ست (smartasset.com)

انتظارات افراد از دریافت و واریز وجه

مشتریان برای واریز وجه انتظاراتی دارند. سرعت، راحتی، امنیت، شفافیت، مقرون به صرفه بودن، قابلیت اطمینان و دسترسیپذیری از جمله انتظارات افراد است که موسسات مالی و ارائه دهندگان خدمات تلاش میکنند تا این انتظارات را برآورده سازند و تجربه مثبت برای مشتری ارائه دهند. اگر این انتظارات برآورده شود، بانکها مشتریان وفادار خواهند داشت و به همان میزان، تعداد واریز وجه و دریافتی افزایش مییابد.

به طور متوسط چه میزان انتقال وجه و دریافت وجه در شبکه مالی بانکها در طول یک روز انجام میشود؟

در کشورهای مختلف، تعداد دفعاتی که افراد در هر روز انتقال پول انجام میدهند، به عوامل مختلفی مانند وضعیت مالی، شخصی و عادات خرج کردن روزانه آنها بستگی دارد. برخی از افراد ممکن است برای مبالغی با حجم بالا یا قبوض انتقال انجام دهند، در حالی که برخی دیگر، چندین بار در روز برای خریدها یا تراکنشها با مبالغ کم انتقال پول انجام دهند.

طبق یک نظرسنجی در سال ۲۰۲۰ که توسط فدراسیون ملی خردهفروشی (The National Retail Federation) انجام شد، آمریکاییها به طور متوسط ۳.۹ تراکنش در هفته با استفاده از دستگاه تلفن همراه انجام میدهند که شامل تراکنشهای حضوری و از راه دور میشود.

فدرال رزرو (The Federal Reserve)، در سال ۲۰۲۰، میانگین ارزش روزانه تراکنشهای در سیستم مالی ایالات متحده بیش از ۸۰۰ میلیارد دلار بوده است، که شامل تمام تراکنشهای پردازش شده در سیستم مالی است. توجه به این نکته حائز اهمیت است که تعداد واقعی نقل و انتقالات متفاوت و با شرایط خاص و ترجیحات افراد مرتبط است و همچنین همهگیری COVID-19 میتواند بر تعداد تراکنشهای آنلاین و موبایلی تأثیر بگذارد. در مجموع، اگرچه ارائه رقم دقیقی برای میزان پول دریافتی بانکها در شبکه مالی به صورت روزانه دشوار است، اما واضح است که سیستم مالی نقش مهمی در تسهیل تراکنشها و جابجایی پول بین طرفین دارد.

نحوه استفاده افراد از اپلیکیشن برای انتقال وجه

مردم اغلب از روشهای انتقال پول کارت به کارت استفاده میکنند که از طریق اپلیکیشن انجام شود. از این طریق، به کاربران اجازه میدهند تا اطلاعات پرداخت را در تلفن همراه خود ذخیره کنند و خرید یا انتقال پول انجام دهند. و همچنین پرداخت آنلاین صورتحساب در برنامههای بانکداری تلفن همراه اغلب دارای ویژگیهای پرداخت قبض هستند که به کاربران امکان میدهند قبضها را به صورت الکترونیکی پرداخت کنند. در نتیجه، بانکداری تلفن همراه راهی راحت و مطمئن برای مدیریت امور مالی و انجام تراکنش های الکترونیکی به مردم ارائه می دهد.

آمارهایی که از رفتار کاربران ایرانی استخراج شدهاند

این نتایج، با آمارهای جهانی همسو بوده و یک جریان را دنبال میکنند. در پیمایشی مشابه، تیم داکس (استودیو تجربه کاربری محصولات مالی-بانکی) در سال ۱۴۰۱ یک نظرسنجی با عنوان «شناخت کاربران و بررسی خدمت انتقال وجه» از افراد فعال در شبکههای اجتماعی لینکدین و اینستاگرام انجام داد.

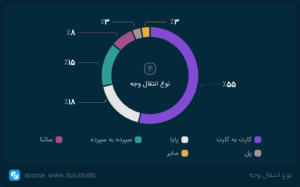

طبق آمار، ٪۵۵ شرکتکنندگان از انتقال وجه کارت به کارت استفاده کردهاند. (نمودار شماره ۱)

نمودار شماره ۱

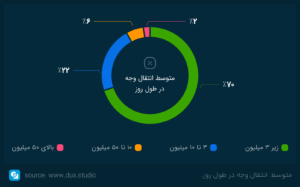

بهطور متوسط ٪۹۲ از انتقال وجهها در یک روز زیر ۱۰ میلیون بوده است. (نمودار شماره ۲)

نمودار شماره ۲

درصد افرادی که به کمتر از ۵ نفر در ماه پول واریز میکنند. (نمودار شماره ۳)

نمودار شماره ۳

۸۳٪ از افراد کمتر از ۵ نفر در ماه پول دریافت میکنند. (نمودار شماره ۴)

نمودار شماره ۴

خلاصهای از گفتگوی ما درباره شبکه مالی کاربر در ایران در ادامه آمده است:

- بر اساس دادههای ارائه شده توسط شما، کاربران در ایران برای تراکنشهای مالی خود از نقدینگی استفاده میکنند، اما بانکداری موبایلی و آنلاین دارای طرفدار بیشتری هستند.

- اکثر کاربران در ایران از کارتهای بانکی حساب جاری استفاده میکنند و کارتهای اعتباری کمتر به کار میروند.

- در ایران سطح بالایی از اعتماد به بانکها وجود دارد، اما فعالیتهای مالی غیر رسمی نیز به میزان قابل توجهی انجام میشود.

- برای بهبود تجربه کاربر در بازار مالی ایران، مهم است که بر ارائه خدمات بانکداری موبایلی و آنلاین قابل دسترس و کاربر پسند، افزایش آموزشهای مالی و معالجه مشکلاتی مانند عدم وجود امتیاز اعتباری و محدودیت در دسترسی به اعتبار تمرکز شود.

- عوامل دیگری که ممکن است برای توسعه شبکه مالی کاربر مهم باشد، شامل نقش سیاستهای دولتی، تاثیر تحریمهای بینالمللی و شیوع شبکههای مالی غیر رسمی است.

- در کل، هر چند توسعه شبکه مالی کاربر در بازار مالی ایران چالشهایی را دارد، اما همچنین فرصتهایی برای بهرهبرداری از رشد رو به رشد بانکداری موبایلی و آنلاین و رفع نیازهای یک جامعه گسترده و متنوع وجود دارد.

با توجه به دادههایی که در اختیارمان قرار دادید، بیشتر کاربران در ایران برای تراکنشهای مالی به شبکهها و روشهای غیر رسمی تکیه میکنند. با این حال، ممکن است عوامل دیگری نیز در این خصوص موثر باشند که از دادهها به سادگی مشخص نمیشوند.

یک عامل محتمل، نقش قوانین و مقررات دولتی در تراکنشهای مالی در ایران است. به عنوان مثال، تحریمهای بینالمللی و محدودیتهای دسترسی به موسسات مالی خارجی میتواند گزینههای موجود برای انتقال پول از مرزها را محدود کند. بهعلاوه، مقررات دولتی ممکن است باعث شود افراد دسترسی به خدمات مالی رسمی داشته باشند که میتواند در افزایش شبکههای غیر رسمی موثر باشد.

عامل دیگر، فرهنگ و نگرش جامعه نسبت به پول و تراکنشهای مالی در ایران است. جمعآوری دادههای کیفی از طریق مصاحبهها یا گروههای تمرینی، برای درک این عوامل و چگونگی تاثیر آنها بر رفتار کاربران در شبکه مالی مفید است.

بهطور کلی، درک زمینه اقتصادی و اجتماعی گستردهتر که کاربران در آن فعالیت میکنند، برای طراحی راهکارهای موثر برای بهبود تجربه کاربر در بازار مالی در ایران حیاتی است.

نتیجهگیری

بهترین راه برای انتقال وجه یا دریافت وجوه به عوامل مختلفی از جمله مقدار وجه مورد نظر برای انتقال خواهد داشت. اما انتقال وجه الکترونیکی یک روش دیجیتالی برای انتقال وجه بین حسابهای بانکی است. این کار را میتوان با استفاده از اینترنت بانک و موبایل بانک انجام داد. این نوع انتقال معمولاً سریعتر و راحتتر از نقل و انتقالات سنتی مبتنی بر کاغذ مانند چک است.

انتخاب نوع پرداخت، به نیازها و شرایط خاص افراد بستگی دارد، از جمله نوع تراکنش، مقدار پولی که میخواهند انتقال دهند. هنگام انتخاب یک سیستم پرداخت، مهم است که عواملی مانند سرعت، راحتی، هزینه و امنیت برای آنان در نظر گرفته شود

منابع

- fred.stlouisfed.org

- federalreserve.gov

- nrf.com

- federalreserve.gov/paymentsystems

- federalreserve.gov/paymentsystems

دیدگاه کاربران